其他数据也可以佐证我们的上述判断。当前存量项目对投资仍然有较大支撑,但固定资产新开工项目计划投资金额的增速却出现明显放缓,这或意味着未来基建投资高增长的持续性可能存疑。基于企业的微观证据同样可以发现,龙头建筑企业的订单增速似乎已经在去年3季度见顶,而目前基建投资增速具有一定的滞后性,当前仍处于存量订单的惯性中。

1季度经济数据的“前高”已被确认,而从惯性和基数效应来看,经济数据可能不会太差。但是环比上来看,经济继续向上超预期的空间和概率都在下降。一方面,海外发达经济体补库存已至中段;另一方面,中国国内基建投资的高峰期可能也已经在1季度过去,房地产的火爆更可能引致更多的监管政策,因而三四线的销售向投资的传导可能不会非常通畅。因而,2季度经济基本面环比来看二阶拐点正在临近。

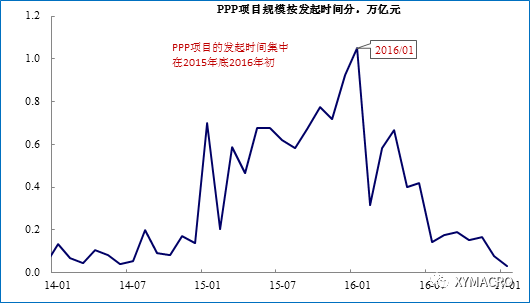

图 PPP项目的发起高峰在2015年底2016年初

图 推算下来,我们可能正在跨过基建的高峰期

图 微观层面也显示基建投资高增长持续性或存疑

图 投资回升或受在建项目推动,新开工明显回落

监管:达摩克利斯之剑

金融监管:不会“缺席”。去年年底的中央经济工作会议明确了对金融资产“去杠杆、防风险”的主线,而这一点在3月结束的两会上被再次确认,叠加此前流传的有关资管行业的监管,我们认为对于金融部门的监管只是“迟到”而不会“缺席”。而在两会的答记者问上,周小川针对资管行业的监管,特别提到三点值得关注:1)理财市场混乱,缺乏标准和规范;2)监管之间通气不够;3)理财和资管产品的嵌套带来的套利。这意味着整个监管将焦距在理财以及相关产业链,并涉及到一行三会之间的配合。

近期,金融市场的一些新变化意味着有部分监管的出台可能会加速。年初以来,银行间同业存单市场规模大幅扩张,利率也快速上升。同业存单大幅扩张也伴随着岁末年初社融规模的扩大,以及基金质押式逆回购交易量的急升。而从微观的反馈来看,高利率的同业存单大部分是小银行发行,大银行购买,通过这种方式,大银行可以获得稳定利差,而小银行则可以维系自己的负债规模,同时委外给非银,部分成为非标,部分通过回购加杠杆获益。但无论是非标融资还是回购加杠杆都是此前金融监管的重点。尽管金融机构本身就是通过期限错配获利,但期限错配过度容易造成流动性风险的上升,金融部门的脆弱性加剧。因此在这种背景下,我们预计相关的市场监管会加速出台。

其他监管:地产和商品价格的整顿也在逐步出台。而不仅仅是金融监管,地产“因地制宜”的政策以及发改委对上游价格的抑制也值得关注。在两会的政府工作报告中特别提到“遏制热点城市房价过快上涨”,继去年10月多城市集中出台限购政策后,3月以来,有17个城市升级了限购限贷政策,22个城市出台调控楼市政策,甚至包括部分三四线过热城市。我们认为,地产价格上涨过快的地区必然会引致监管,而地产调控的升级配合银行相关贷款的收紧,意味着之后从总量层面来看,地产产业链的拉动会逐步示弱,市场的预期也会逐步回落。

另外,尽管今年“供给侧改革”仍会继续,对煤炭和钢铁等行业的落后产能仍然会进一步淘汰,但此轮价格上涨必然也有炒作的成分,过高的价格必然会引来发改委对价格的调控,同时发改委也提出:煤价、钢价都不具备大幅上涨的条件。

监管政策的逐渐完善和加强意味着:1)价格上升、三四线地产数据超预期导致的市场当前对经济过高的预期可能会逐渐回落;2)政策带来的冲击可能会引起阶段性市场波动的上升。

图 同业存单量价齐升,显示负债压力仍大

图 基金公司在银行间市场的杠杆仍在上升

第二部分:资产配置

在第二部分,我们将基于第一部分的分析,给出大类资产的定性判断。我们建议:1)超配现金、标配黄金以对冲金融监管、海外不确定性带来的市场波动上升;2)标配大盘股,特别是龙头,因为“分饼”带来资源向龙头集中并带来超额收益是此轮配置的主线;3)低配除黄金之外的商品,因为需求边际改善的力度减弱对商品进一步上涨的催化力度不足;继续低配小盘股和信用债,仍然是基于流动性对估值的影响。

基于定性分析,对2季度大类资产配置展望

1季度确定性创造低波动。正如我们在上一期资产配置报告《》中阐述的,1季度经济基本面稳定的确定性较高,这造就了1季度风险资产在低波动中上涨。从季度的最大回撤来看,大盘股(沪深300)创下了2007年以来最低的季度最大回撤,工业品的最大回撤也处于中位数以下。在这种相对的确定性下,无论从横向来看,还是纵向来看,风险资产的Sharpe比都较高。

转载请注明出处。

相关文章

相关文章 精彩导读

精彩导读

热门资讯

热门资讯 关注我们

关注我们