“现金贷”泛指无场景、无指定用途的小额贷款业务,其主流模式主要借鉴引入了国外的Payday Loan(发薪日贷款)。近年来,国内“现金贷”业务迅速崛起,成为互联网金融与消费金融融合发展的代表性产物。本文梳理了Payday Loan在国外近三十年的发展与监管经验,就客观认识、科学发展和审慎监管“现金贷”业务提出建议。本文观点仅代表作者作为一位研究人员个人的看法,不代表任何机构的意见和看法,敬请阅读。

文/巴曙松;王志峰(挖财研究院执行院长);舒天之(挖财研究院资深专家) 一、“现金贷”在英美等国的发展、特点及争议在英美等国,Payday Loan主要面向收入较低、无法从银行获取贷款的客户,期限平均为7-30天,金额在100到1000美元之间,具有无抵押担保(纯信用)、无场景、无指定用途等特点。客户通过Payday Loan获取小额资金用于周转应急,并在发薪日用薪水归还。

(一)现金贷(Payday Loan)的发展历程

Payday Loan起源于20世纪80年代末的美国,在欧美经历了初创、成长、调整等三个发展阶段。

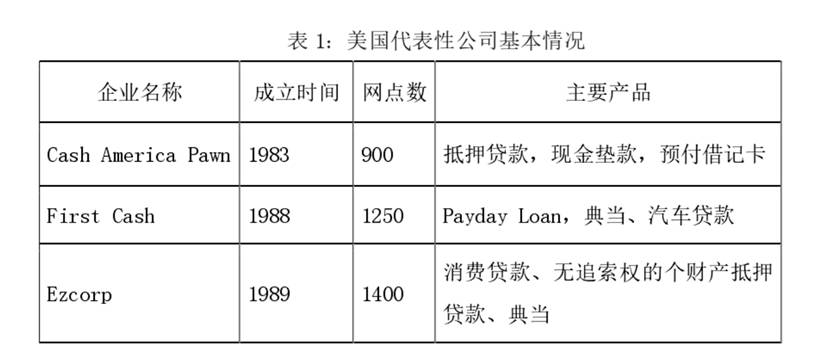

初创期。Payday Loan 的诞生与美国金融利率市场化密不可分。美国政府放开贷款利率管制,允许存款类金融机构发放浮动利率贷款,同时放宽提供主体的业务经营范围。1983年,Cash America Pawn率先开始开展Payday Loan业务, First Cash、Ezcorp等快速跟进,先后推出了现金垫款、预付借记卡、典当、汽车贷款、消费贷款等产品。2006年左右,英国Payday Loan业务开始发展,其中代表性机构旺家()于2007年初上线。

成长期。从上世纪90年代到本世纪初,在美国,信用市场爆发、征信体系完善和互联网技术发展驱动Payday Loan的快速发展。在此阶段,美国居民负债消费习惯形成,个人及家庭负债率快速上升;三大征信公司建立,FICO信用评分规则广泛运用;互联网及移动互联网的普及使金融服务由线下向线上延伸,门店、雇工等开支得以节省,运营成本大幅降低。由此,Payday Loan迎来广阔的成长空间。到2014年末,美国Payday Loan累计放贷金额约460亿美元,市场上约存在1000多家Payday Loan服务商、1200万活跃借款用户,超过总人口的3%。在英国, 2013年Payday Loan达到高峰,市场上有400多家企业服务160万客户,超过总人口的2%,市场价值达到25亿英镑。

调整期。2014年开始,对Payday Loan的争议和质疑逐渐得到关注,美国消费保护局、英国监管当局均出台专项办法进行全面规范。与此同时,Payday Loan在英美市场的集中度均较低,业务规模前三家市场占有合计不超过20%,市场格局基本稳定,行业逐步进入调整期,发展速度有所放缓,产品服务寻求完善。

(二)Payday Loan具有高效率、高风险、高利率三大特征

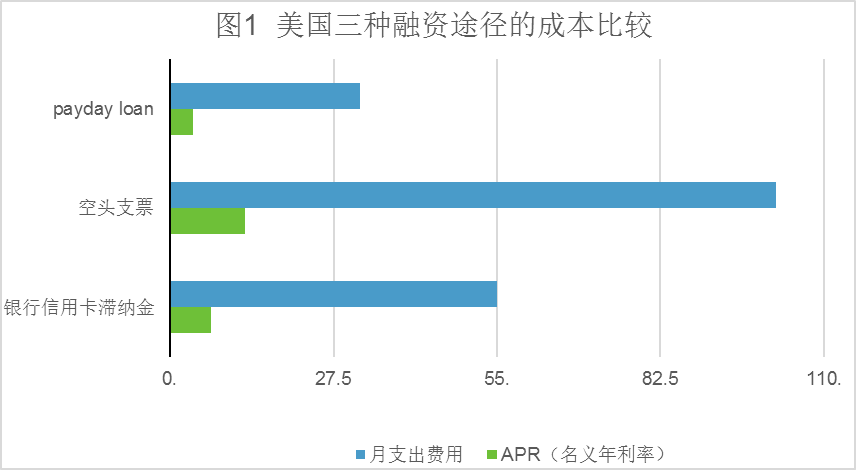

在英美国家,Payday Loan的最典型模式即“银行支票持有模式”,即:贷款人在经过信用审查后,按Payday Loan企业要求指令银行从自己的账户开立一张支票,Payday Loan公司持有这张支票一段时间,并在支票金额的基础上按一定比例打折后向贷款人发放一笔小额信用贷款。到贷款人发薪日,Payday Loan公司将要求银行兑付支票,从而完成还款。其主要特点:一是高效率。特别是依托互联网及大数据技术,Payday Loan实现24小时在线受理业务、15分钟放款的服务水准,极好的匹配用户急用资金的核心需求,为用户带来前所未有的良好体验。二是天然风险高。据统计,美国Payday Loan不良率约为10%-20%。据美国消费金融保护局(CFPB)研究表明,23%的网络贷款借贷人在18个月的样本周期结束后即面临账户关闭问题,远高于银行公布的6%的账户关闭率。三是短期借贷成本低于其它小额现金产品,但长期借贷利率极高。Payday Loan每笔贷款的原始期限极短,一般按日设置利率,平均在5‰-1%的水平。据测算,如果能按期还款,这一成本低于开立空头支票以及银行信用卡罚息。但是,从年化角度计算,这一年化利率高达180%-400%,落入高利贷范畴。

(三)Payday Loan在发挥巨大社会功用价值的同时也面临道德争议

Payday Loan就其本质而言,主要是面向低收入人群的高利息小额借贷,这种产品古已有之,从莎士比亚名作《威尼斯商人》开始,即面临着巨大的争议。

一方面,低收入人群需要借钱救急,否则难以渡过眼前难关。据美国《经济学家》统计,在美国,8%的年收入小于1.5万美元(约10万元人民币)的家庭没有银行账户。联邦储蓄委员会统计显示,一半的美国人当下无法拿出400美元用于救急。同样,在英国,缺乏储蓄习惯也使借钱应急成为刚需。例如,2008年前后受金融危机影响,据英国监管当局统计,有120万用户因财务暂时困难而涌入平台寻求小额融资。

另一方面, Payday Loan如“威尼斯商人”一样面临道德争议。一是多数Payday Loan用户无法一次性归还借款,而选择延期,利滚利导致用户将承担巨额利息,原本困难的生活更加雪上加霜。据统计,在美国超过80%的Payday Loan用户将在一个月内续借。二是若支票账户金额不足,Payday Loan公司将反复尝试兑现支票,支票扣费不成功将导致银行反复收取罚金。三是如果还款失败,用户将面临高压催收。

二、英美Payday Loan的监管对比分析

Payday Loan发展初期,英美对服务平台并没有专门的监管规则,而是归类于有放贷资质的机构进行统一监管。比如美国Payday Loan与其它放贷机构均接受《联邦贷款法案》、《公平信用报告法》、《公平信贷机会法》、《真实借贷法》等约束。随着Payday Loan的弊端逐渐暴露,英国金融行为监管局(FCA)于2014年4月率先颁布了《消费贷款管理细则》,对高成本短期贷款(hight-cost short-term ,包含Payday Loan)进行监管。2016年6月2日,美国消费者金融保护局(Consumer Financial Protection Bureau, 简称CFPB)发布了关于发薪日贷款(Payday Loan)新规征求意见稿,该新规将在联邦层面全面适用,会影响绝大多数市面产品。

美英两国Payday Loan监管法案要点主要包括六大方面。

一是监管目标。让借款机构只向合适的人群借款;让消费者充分了解借款所承担的义务与风险。

二是监管范围。美国对Payday Loan产品和车贷等纳入监管。英国将P2P借款及APR(年化利率)高于100%的产品均纳入高成本短期借款范畴。

三是准入机制。美英Payday Loan机构需向主管部门申请资格认证。

四是贷款要素限制,包括:借款成本、借款额度限制、贷款展期限制、罚金管理等(详见表格),从而避免借款用户通过持续周转、多头借贷等方式承担远超过自身可负荷债务总额,陷入债务陷阱。

转载请注明出处。

相关文章

相关文章

精彩导读

精彩导读

热门资讯

热门资讯 关注我们

关注我们