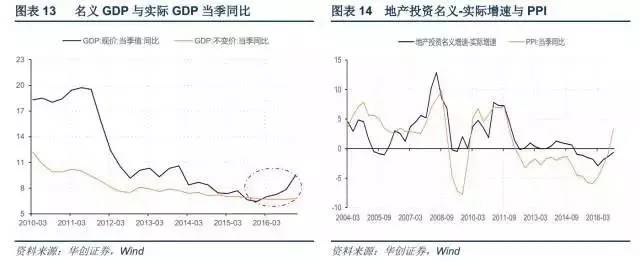

价格“幻象”营造需求持续改善的幻觉。价格推升下,经济L型,名义GDP却呈V型,投资等名义数据同样会异常靓丽。以地产投资为例,2016年地产投资实际增速为7.6%,假设2017年回落至2015年的2.8%,由于2017年地产投资价格指数将上涨2%以上,对应名义投资增速将高达5%左右。考虑到2016年土地出让金增速高达19.3%,地产新开工增速也有8%,土地购置费的延后支付和现有施工项目原本就对2017年的地产投资有一定的支撑,2.8%的实际增速应是保守的估计,相应的名义增速较2016年下滑的空间非常有限。

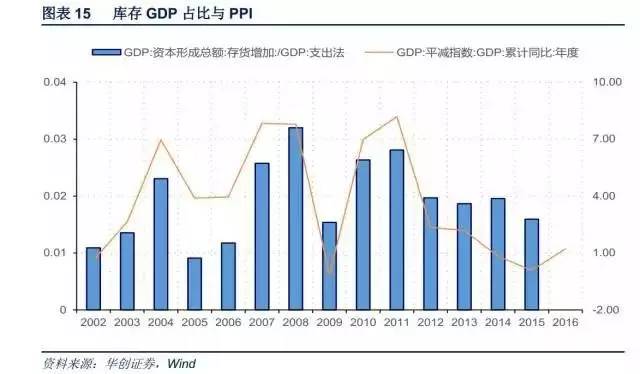

名义价格会与补库形成正反馈。GDP平减指数与库存GDP占比正相关。当价格上行时,库存对GDP的贡献上升,带来增量需求。本轮补库总量滞后、结构分化,与此同时,可持续性或也更强。

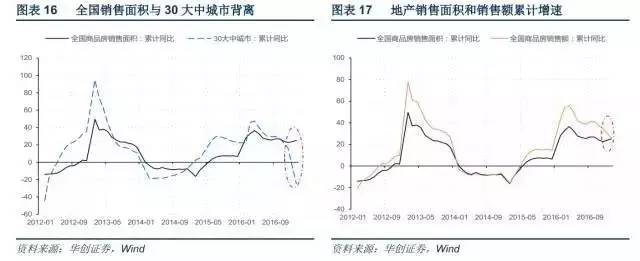

2017年需求向上的风险来自地产。价格幻象下,地产名义投资的高增并不意外,但地产销售大幅好于预期。地产销售方面需要关注两个变化:一是以往30大中城市的销售增速和全国销售增速高度同步,但1-2月30大中城市同比下跌25%,全国销售面积却同比高增25%。二是销售额累计同比在下降,而销售面积的累计同比是上升的。这都意味着明有更多三四线城市销售高增。考虑到价格效应,我们预计全年地产投资增速会在5%左右,实际上仅比2016年小幅下滑。当然需要密切关注下一步政策走向。

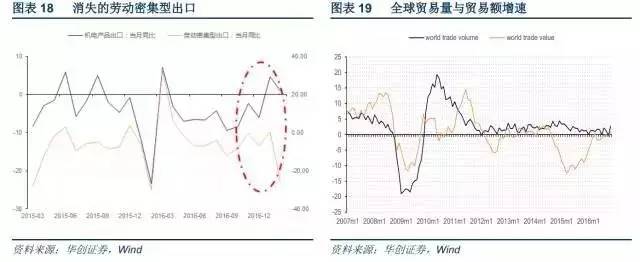

出口企稳,但难以寄予厚望。不管是海外PMI还是韩国台湾地区出口的亮眼数据都验证了外需的复苏,但是2月份中国的出口录得负增长,表明中国从本轮贸易复苏中的受益程度并不高,尤其是受制于劳动力成本上升等结构性因素的劳动密集型出口。另外,当前贸易复苏在很大程度归因于价格因素,贸易保护主义持续升温的背景下,全球贸易回升的空间有限。

基建的春季躁动能否延续,制约因素来自影子银行体系是否还会进一步膨胀。1-2月财政支出中基建相关部分(交通运输、农林水、城乡社区事务)占比不及2012年至2015年同期水平,随着地方财政腾挪空间越发逼仄,预算内基建支出正在被压缩,当前基建的躁动主要依赖PPP来破局。由于PPP对民间资本的吸引力有限,最终预算外资金仍旧主要来自金融体系,金融去杠杆下,影子银行扩张受限,基建的资金约束也将逐渐突显。

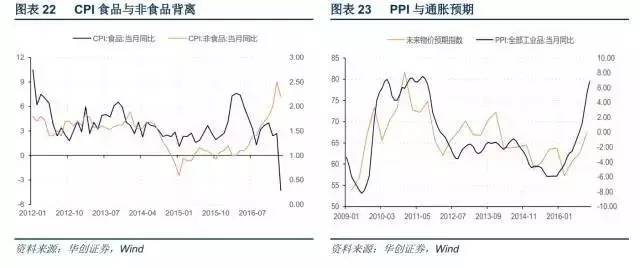

基于对需求判断,我们依旧认为2017年通胀中枢难以超越2016年,全年2%左右。通胀的潜在风险在哪?当前CPI和PPI的背离主要受食品和低端消费品拖累,后续PPI和房价预计都将处于高位,通胀预期也将随之上升,如果通胀预期最终影响到食品和低端消费品的价格运行,CPI和PPI的裂口将有可能通过食品价格的上涨来回补。我们认为这一潜在风险从四季度开始值得密切关注。

(完)

文章来源:微信公众订阅号“华创宏观”2017年3月21日(本文仅代表作者观点)

本篇编辑:钟文

温馨提示:现微信最新版本“订阅号”已实现公众号置顶功能,广大读者可点开“金融读书会”公众号,点“置顶公众号”键,即可将“金融读书会”置顶,方便查阅。

本文相关推荐

ppi高好还是低好

ppi是什么意思

300ppi是多少分辨率

ppi最高的手机

屏幕像素密度ppi

386ppi能看vr眼睛吗

美国ppi数据

ppi快速走高企业压力大

ppi质子泵抑制剂代谢全血测

ppi与西门子plc通信电脑

如何看待ppi的持续走低?

转载请注明出处。

相关文章

相关文章 精彩导读

精彩导读

热门资讯

热门资讯 关注我们

关注我们