楼市泡沫与股市泡沫,究竟谁更大?很显然,人们对股市泡沫更包容,更能视而不见,因为股票最小交易单位仅为100股,只要几千元本钱就能炒股,也就是说,炒股没有门槛,任何成年人都可以参与炒股,不管股价如何上涨,每个人都能买得起。

相反,楼市最小交易单位为一套房,至少需要数十万才能参与投资,投资者准入门槛较高,只有中高收入者,或手中持有足够钞票的人,才能买房或囤房。不过,一旦房价大幅上涨,则可能让许多收入不足的人失去购房能力,或被迫退出这一市场,因此,房价上涨要远比股价上涨敏感、闹心。

众所周知,衡量市场泡沫与投机程度,主要指标有市盈率、换手率、申购中签率等。其中,市盈率是最客观的泡沫检测指标。所谓股市的市盈率,是指股价与每股收益之比值;所谓楼市的市盈率,则是房价与每个家庭的年收入之比值。

事实上,我国股市泡沫已远超“北上广”。中国股市不仅市盈率畸高、换手率奇高,而且新股申购中签率极低。

(一)A股市盈率泡沫横飞

截止2017年3月23日收盘,创业板平均市盈率高达70.99倍,中小板平均市盈率高达50.46倍。这是十年前A股牛市都难以达到的平均市盈率高度。

不过,相比之下,上交所平均市盈率却只有16.92倍,这主要是因为上交所拥有数十只“航空母舰”的蓝筹股,其中,工、农、中、建四大国有银行市盈率均只有5倍左右,在25只银行股中,仅有5只小银行市盈率超过10倍,而另外20只银行股的市盈率大多低于10倍。除此之外,贵州茅台、中国平安、上汽集团、中国建筑、国电电力、南方航空等超级大盘股的市盈率均不足10倍,中国石化的市盈率也只有10多倍。按表一统计,在市盈率低于10倍的35只股票中,深交所仅占5只,上交所却占30只。正是因为这些少数超级大蓝筹的低市盈率,拉低了上交所整个市场的平均市盈率,这就是大盘权重股的“平均”功能。

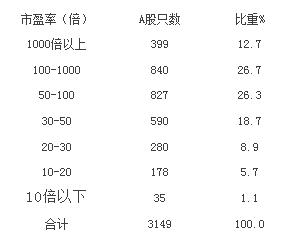

表一:A股市盈率分布(3月23日收盘统计)

注:321家亏损公司计入市盈率1000倍以上组。

事实上,大多数个股泡沫仍是十分严重的,有人将这种股市繁荣景象戏称为“结构性泡沫”,但我不这样认为,很显然,这并不是什么“结构性泡沫”,而是普遍性的个股大泡沫(见表一)。君不见?在A股市场,目前约有四成(40%)个股的市盈率居然高达100倍以上,这是世界股市的“超级泡沫”!表一还显示:市盈率超过50倍的个股更是突破2000只,占所占比达到65.7%,也就是将近2/3的个股市盈率高于50倍,如果这不是“牛市”,就是“泡沫市”!

(二)股民不允许A股跌破2元

十年前,尤其是在熊市的岁月,我们在A股市场经常能看见大批1元股,然而,不知从何时开始,A股越来越贵,现在基本上已看不到低于2元的股票,即便是亏损累累的超级垃圾股,其股价也不肯低头,它们甚至被炒到一、二十元的股价。这也是A股市场大泡沫的写实与佐证。

截止2017年3月23日收盘统计,在3149只A股中,股价低于2元的股票,仅有一只。在68只ST股(超级垃圾股)中,股价超过20元的有8只;共有40只ST股的价格在10元以上,超过ST股总数的一半!在68只ST股中,仅有3只垃圾股的价格低于5元!如果连垃圾股都是如此“抢手”、如此高贵,那么,其他个股的泡沫就可想而知了。

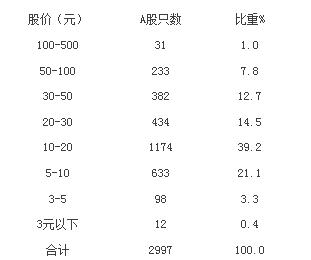

表二:A股价格分布表(3月23日收盘统计)

注:表中数据剔除了当日“停牌”未交易的股票。

在当天交易的2997只A股中,股价低于3元的股票,仅有12只。但股价超过50元的股票却多达264只!2008年底,A股仅有贵州茅台是唯一股价超过50元的股票!

我们再看一下香港主板的股价分布状况:截止2017年3月23日,港股主板共有1734只股票。共有958只港股价格低于2港元,其中,有633只港股的价格不足1港元!我们可以设想:如果允许内地股民毫无限制地进入港股,那么,可以预测,不出3个月,我们就可以一口气消灭633只股价不足1港元的股股,你信吗?试试?

因为:在A股市场,我们的股民却决不允许股票价格跌破2元,否则,他们就会奋不顾身地去争抢,更会有“皮包公司”振臂一呼而率领股民抢壳、炒壳,弄不好就会整出一个“买壳上市”来了!这就是毫无尊严的垃圾股:投资者决不允许它们轻易退市!

实际上,股票太贵,大多都是人为哄抬、硬炒上去的,这与高换手率密切相关。关于A股换手率畸高的一个证明:在上一轮疯牛终结的2015年5月份,世界交易所联盟发布的统计数据显示,当时美国股市总市值却高达27万亿美元,是中国A股总市值的近3倍!然而,中国A股当月成交额高达5万亿美元,而美国股市当月成交额仅为2.1万亿美元,很显然,中国疯牛当时的高杠杆、高换手、高投机特征暴露无遗,借钱炒股的融资融券业务功不可没。

(三)新股泡沫满天飞

你听说过哪个国家的股市:凡新必抢?凡新必炒?中国A股市场就是世界的唯一。

2017年1月4日至3月23日,共有118只新股上市,其中,有112只新股申购中签率均低于万分之五,这就是“凡新必打”的必然结果,无论新股质地好坏,股民普遍将新股申购看作是一种“福利”:似乎谁放弃打新,谁就是傻子!这是世界的唯一,也是中国股市的特色。这也是导致新股申购“中签难”、难于六合彩中签的主要原因。

打新中签率超低,已是世界罕见;然而,所有新股上市,必须连拉N个涨停板,这更是奇葩,这样的景象也是世界的唯一!

在今年上市的118只新股中,除29只尚未打开涨停板外,在已打开涨停板的89只新股中,有58只新股上市后连拉了10个以上的涨停板,其中,连拉涨停板数量最多的是至纯科技,它上市后连拉26个涨停板。世界上没有第二个这样的股市,所有新股上市必须连拉N个涨停板,绝不可能出现“新股上市首日破发”的状况。

在今年上市的118只新股中,共有104只新股价格较发行价翻番,其中,有2只新股上市后股价大涨了10倍!

为什么会如此?因为创业板平均市盈率高达70倍,但创业板IPO定价却不允许超过23倍发行市盈率,因此,人为制造的一、二级市场定价机制的扭曲与断裂,这是新股中签率低至万分之一的重要原因,也是新股上市必须连拉N个涨停板的核心原因。

当新股上市连拉N个涨停板后,其股价一口气就抵达了50倍、70倍的巅峰,这也叫新股炒作的一步到位,它同时宣告了新股一口气拉升行情的死刑。

由此可见,在A股市场,首先是旧股票泡沫累累,市盈率居高不下,接着是新股票一步到位的炒作追赶,于是,A股市场的股价水涨船高,只有更高、没有最高,泡沫累积越来越大、股价越来越贵。

转载请注明出处。

相关文章

相关文章

精彩导读

精彩导读

热门资讯

热门资讯 关注我们

关注我们