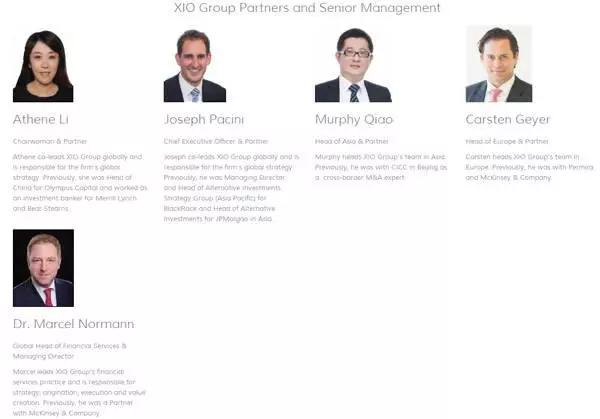

主席兼合伙人是一位李姓女子,官网显示名字是Athene Li,曾任美国泰山投资的中国区主管、美银美林投资银行家,并曾在贝尔斯登任职。首席执行官兼合伙人Joseph Pacini和Athene Li一起负责XIO集团的全球战略,此前他是贝莱德另类投资策略部门主管。另一位乔姓合伙人名为Murphy Qiao,现任亚洲区主管,曾任职于中金公司。最后一名合伙人名为Carsten Geyer,任欧洲区主管,曾任职于麦肯锡。

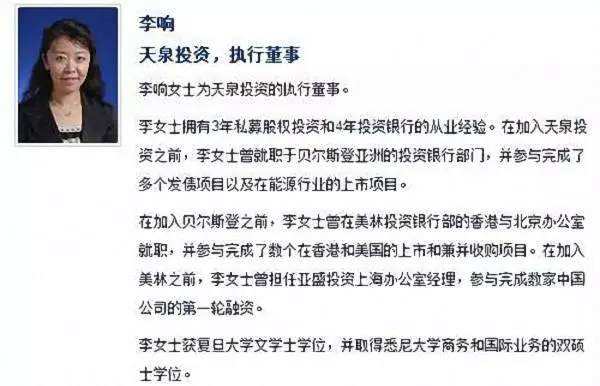

澎湃新闻记者翻查公开资料发现,曾任泰山投资亚洲控股有限公司中国联席主管一职的李响与Athene Li信息吻合,此前她还曾担任天泉投资的执行董事,公开资料上的照片资料也与XIO集团官网上的照片资料一致。

华尔街日报指出,Athene Li是一家位于开曼群岛的公司Dorsey Ventures的所有者,不过,她是受解直锟委托而代理持有,这家股权投资公司的真正主人其实还是解直锟。解直锟向开曼群岛法院提交的证明文件中,就包括一封信件,其中提到Athene Li负责打理Dorsey Ventures的运作,并处理对XIO集团的投资业务。

根据《欧多瑞汽车情报》通过对英国方面信息的查询可以获知,XIO还有着更为神秘的一面。

XIO集团在英国注册的是一家名为XIO(UK)LLP的有限合伙人公司,并不是一个注册的实体。2014年,其注册总资本为6万英镑。它有两个股东,一个在香港注册,一个在开曼群岛注册。

值得关注的是,其在香港注册的公司的股本只有1港元。

同时,还有人发现,XIO 2014年7月在上海成立了一家名为“力作”的投资管理公司,注册资本1000万人民币,法人为李响。李响占股95%,另有一名自然人股东为刘丽艳。

李响、刘丽艳为股东的公司还包括上海力时投资管理有限公司,注册资本、成立时间同前。

值得一提的是,上海力时投资也是上海力尊投资中心(有限合伙)的企业法人。

解直锟的钱到底去哪里了?目前来说不得而知,此事后续值得关注。

据了解,此番被解直锟告上法庭的,除了李响,还包括XIO GROUP首席执行长Joseph Pacini。

Joseph Pacini的前东家贝莱德也被卷入这场纷争之中。据华尔街日报报道,在XIO集团收购J.D.Power的过程中,贝莱德曾参与并提供帮助。

央行副行长潘功胜:

“走得稳才能走得好”

中国企业海外投资失败的原因有很多,有海外监管因素,有国内监管因素,有出手时机问题,也有操作上的问题。

对此,央行副行长潘功胜近期有一段表态,他说,中国政府一直鼓励中国企业参与国际市场,参与对外投资。但同时也希望对外投资变得更加健康一点、有序一点,这对中国有好处,对投资的目的地也能带来好处。

在过去的几个月,对外投资的速度下降,市场主体也在逐渐回归理性。潘功胜强调,上世纪八十年代的日本也曾经经历一个相似的过程,甚至声称要“买下美国”,“这些教训并不遥远。”

“中国企业走出去,走得快,不等于走得好;走得稳,才有可能走得好。”他比喻,海外并购有时候像一束带刺的玫瑰,必须小心,要经过充分的论证。对外投资就像是沙滩上捧起了一把沙子,看似紧紧抓住,但这些沙子最终会从手上滑落。

盘点海外投资大坑到底有多少人上过当?

王健林:被迫支付5000万美元分手费

“国民公公”王健林最近在海外交易中也遇到一些小波折。3月16日,美国金球奖制作公司Dick Clark Productions(简称DCP)的母公司Eldridge Industries透露,万达集团与DCP此前一笔高达10亿美元的交易已经确认终止。

Eldridge Industries称,由于万达集团无法履行合同义务,决定“终止出售DCP给万达的合同”。据报道,万达为此或许将支付高达5000万美元的“分手费”。

至于交易失败的原因,DCP并未透露。万达集团方面也未回应。

进军好莱坞是王健林的伟大目标之一。2012年,万达以26亿美元的价格拿下全球第二大电影院线AMC;2015年将拥有魔兽、金刚等超强IP的好莱坞传奇影业收入囊中;2016年9月与好莱坞六大片厂之一的索尼影业签署战略合作协议。

王健林曾表示,收购好莱坞公司,并把他们的技术和电影生产能力带入中国。

但往往理想是美好的,现实是残酷的。万达收购DCP交易的失败意味着中国公司在海外投资的道路上正面临着阻碍。

吴小晖:撤回对喜达屋140亿美元的要约

2016年3月31日,安邦集团撤回对喜达屋140亿美元的收购要约,这笔世人瞩目的竞购最终以万豪胜出而告终。

2015年,万豪提出收购喜达屋,代价为支付股份和少部分现金,整体收购对价为122亿元美元。

安邦集团董事长吴小晖

2016年3月10日,安邦保险等三机构忽然发出要约收购,宣布以129亿美元现金收购喜达屋所有股权;万豪国际在3月18日“还价”,在提高现金比重的同时也提高整体报价,整体收购对价为136亿美元;安邦保险等3月26日再次提高价格至140亿美元。

不过,3月31日深夜,安邦做出一个出人意料的举动,撤回对喜达屋140亿美元的收购要约。

至于撤退的原因,安邦竞购银团在声明中仅简单称,“出于多重的市场因素考量,银团决定不再继续该笔收购。”

而媒体报道称,监管不支持、无法提供明确的融资安排证明,甚至有新的并购目标,都有可能是背后的主要原因。

荣智健:澳大利亚买矿拨备25亿美元

如果说王健林、吴小晖海外并购遇到的挫折有外部因素,那么在此之前不少中资企业海外并购失败更多的是自身的原因。

2006年,当时由荣智健掌管的中信泰富从帕尔默旗下的Mineralogy公司购入位于西澳大利亚州的中澳铁矿项目20亿吨磁铁矿的采矿权。

转载请注明出处。

相关文章

相关文章 精彩导读

精彩导读

热门资讯

热门资讯 关注我们

关注我们