但是,其中也有一些积极的变化。对于TF1706-TF1709,其价差已经上行至历史阻力位0.80;而T1706-T1709在周三触及历史阻力位1.20后便回落,验证了阻力位的有效性,跨期价差在目前的水平上继续上行的动将减弱。

而且TF1709与TF1706的净基差之差、T1709与T1706的净基差之差仍处于高位,从长期修复空间上看,1709合约的修复需求更强。因此我们仍坚持反向操作跨期价差的策略(即空1706+多1709)。

做空跨期价差并持券交割

对于5年品种,近月交割能拿到170001.IB是相对理想的,且交割后应及时换券到170021.IB,可以最小化亏损;对于10年品种,近月交割能拿到160023.IB是相对理想的,且直接用于远月合约交割,可以最小化亏损。

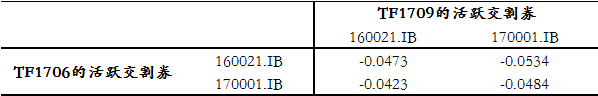

表7:5年国债期货做空跨期价差并持券交割的收益

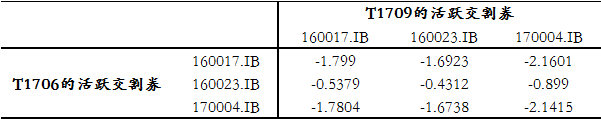

表8:10年国债期货做空跨期价差并持券交割的收益

跨品种策略

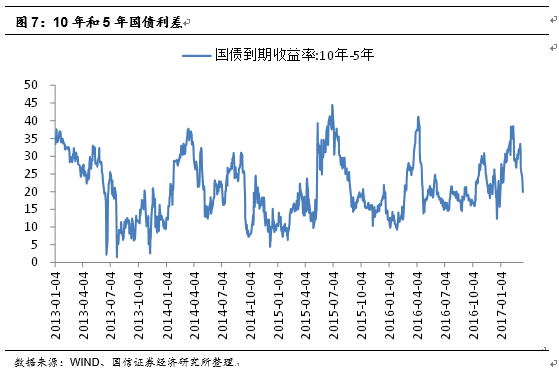

过去一周,TF1706对应收益率下行约16BP,T1706对应收益率下行约20BP,期货对应收益率曲线利差收窄4BP。空2手TF1706+多1手T1706的做平曲线策略获益0.185,最近两周获益0.515,推荐以来累计获益0.325,对应25个交易日10.8%的收益率(考虑杠杆,未年化)。

本周逆回购、MLF和SLF利率的再次上调,验证了目前仍处于紧货币时期,且季末MPA考核等因素令资金面谨慎预期难消。而基本面方面,去年四季度以来的顺周期不会一直持续,从3月份开始,中国的通胀、增长类数据都会面临下行压力。因此,维持推荐曲线变平的策略,即空2手TF1706+多1手T1706。

利率互换策略

方向性策略

上周央行公开市场净回笼1200亿元,美联储加息靴子落地,央行紧随上调逆回购、MLF和SLF利率。上周IRS-Repo1Y受逆回购利率上调影响明显,从3.52%上行6BP至3.58%,而IRS-Repo5Y却从4.04%下行6BP至3.98%。

虽然央行表态上调利率是随行就市而非“加息”,但市场认为货币政策在稳汇率、防风险、控杠杆的要求下易紧难松。另外,随着一季度末表外理财纳入MPA监管的新规实施,流动性监管指标更为严格,预计3月资金面仍将维持紧平衡局面。预测互换利率将继续高位震荡,未来一周IRS-Repo1Y在3.50-3.60%区间,IRS-Repo5Y在3.90-4.00%区间。

回购养券+IRS

本周回购养券+IRS的价差水平由6BP上行至14BP,该价差水平仍然低于资金成本,该策略暂时没有盈利空间。

期差(Spread)交易

过去一周,IRS-Repo5Y与IRS-Repo1Y的利差从52BP收窄至40BP,我们推荐的1×5变平交易获益12BP。策略推荐以来,1×5变平交易累计获益20BP,足以覆盖Carry成本。

与国债期货一致,目前仍处于紧货币时期,因此继续推荐1×5变平交易。

基差(Basis)交易

过去一周,做空基差策略获益58BP,即SHIBOR3M和FR007两者的价差由149P下行至91BP。SHIBOR利率继续上行的边际力量不断减弱,且目前的价差水平处于历史较高位置,因此继续推荐做空基差策略(完)。

转载请注明出处。

相关文章

相关文章 精彩导读

精彩导读

热门资讯

热门资讯 关注我们

关注我们